Налог на выигрыш в букмекерских конторах: сколько и когда нужно платить?

Когда нужно платить налог с выигрыша в букмекерской конторе? В какой момент у игрока появляются налоговые обязательства перед государством? Редакция «Куш в спорте» обратилась к юристам в сфере азартных игр, чтобы ответить на самые популярные вопросы о налогообложении.

Важно перед прочтением

Тема налогообложения – сложная и запутанная. Для разъяснения всех моментов редакция «Куш в спорте» изучила законы, прописанные в Налоговом кодексе Российский Федерации, и обратилась за консультацией к юристам, которые в своих ответах в основном ссылались на НК. Специалисты избегали точных формулировок и, казалось, что они сами не разбираются в вопросе.

Основательно изучив тему, команда «Куша» поделится с читателями двумя полезными советами, которые помогут чуть больше прояснить ситуацию, связанную с налогами:

- Если у вас возникла спорная ситуация с сотрудниками букмекерской компании по поводу налогов, пишите жалобу в Федеральную налоговую службу.

- Если Федеральная налоговая служба выставила счет на уплату налога с крупного выигрыша, необходимо обратиться к юристу. Специалист свяжется с сотрудниками ФНС, которые, скорее всего, совершили ошибку. Выяснять что-то самостоятельно – бесполезно, только потратите время и нервы. Нужно привлечь компетентное лицо.

И почитайте о том, что делать если букмекер не выплатил выигрыш.

Переходим к основным вопросам налогообложения и ответам на них.

Нужно ли платить налог со ставок?

Да. Согласно п. 1 ст. 214.7 Налогового кодекса Российской Федерации, при определении налоговой базы по доходам в виде выигрышей, полученных в букмекерской конторе, учитываются суммы выигрышей за вычетом сумм ставок, служащих условием участия в азартных играх.

Сколько составляет налоговая ставка на выигрыш в букмекерских конторах?

Налог на выигрыш в букмекерской компании составляет 13% от суммы чистого выигрыша. Проигранные ставки налогообложению не подлежат.

Исключение составляет налоговый вычет в размере 4 000 тысяч рублей в течение одного календарного года. Если за это время один выигрыш беттора составил до 4 000 рублей, то налогом он не облагается.

Когда налог с выигрыша платит игрок, а когда – букмекер?

Букмекерская компания (или налоговый агент) обязана рассчитывать игрока, удерживать с него определенную сумму и перечислять ее в бюджет. Действует это в тех случаях, когда сумма выигрыша равна или превышает 15 000 рублей. Если сумма составляет менее 15 000 рублей, то налог платит игрок.

В статье 228, п.1, пп.5, «Особенности исчисления налога в отношении отдельных видов доходов» указывается: «Если сумма каждого выигрыша, выплачиваемого физическому лицу организаторами азартных игр, проводимых в букмекерской конторе, не превышает 15 000 рублей, то физические лица, получившие такие выигрыши самостоятельно произносят счисление и уплату НДФЛ исходя из сумм таких выигрышей».

Краткий вывод по пунктам:

- Размер налога составляет 13% от суммы чистого выигрыша.

- Если сумма чистого выигрыша равна или превышает 15 000 рублей, налог удерживает букмекер.

- Если сумма чистого выигрыша менее 15 000 рублей, обязанность по уплате налога возлагается на игрока.

- Сумма выигрыша, не подлежащая налогообложению, составляет 4 000 рублей.

Вышеперечисленные моменты необходимо знать клиентам российских букмекерских контор.

Когда у игрока появляются налоговые обязательства перед государством?

Налоговые обязательства у игрока появляются в момент вывода средств.

В Налоговом кодексе (Статья 209. «Объект налогообложения») указывается, что доход, с которого надо платить налог, возникает тогда, когда гражданин получает его в свое распоряжение. То есть, получает эти деньги на свою карту и имеет возможность расплатиться этими средствами за любые другие услуги. Если деньги лежат на счету букмекерской компании, то клиент не сможет ими расплатиться в магазине. Это обменные знаки игорного заведения, такие же, как фишки и казино.

.jpg)

Баланс в личном кабинете букмекерской компании – это количество обменных знаков игорного заведения. Они станут реальными деньгами в тот момент, когда беттор конвертирует их в платежное средство (запросит выплату у букмекера).

Какие выигрыши менее 15 000 тысяч рублей облагаются налогом?

Если клиент букмекерской конторы в течение одного календарного года не совершал выводов более чем на 4 000 тысячи рублей, то налоговых обязательств у игрока не возникает.

Согласно п.28 ст. 217 НК РФ «при исчислении сумм налога не подлежат обложению НДФЛ доходы в виде стоимости выигрышей, не превышающие 4 000 рублей, полученные участниками азартных игр за налоговый период».

Важно: речь идет только о совокупных выигрышах. Например, если беттор играет в нескольких букмекерских конторах, то транзакции по снятию средств с игровых счетов суммируются.

Этот момент отдельно отмечается в п.28 ст.217 НК РФ.

При исчислении сумм НДФЛ не подлежат налогообложению доходы в виде стоимости выигрышей, не превышающие 4 000 рублей, полученные участниками азартных игр за налоговый период в совокупности у всех организаторов азартных игр, в том числе букмекерских контор. В случае если каждым налоговым агентом при выплате налогоплательщику дохода в виде выигрыша не удержан налог с суммы дохода, не превышающей установленный размер (4000 рублей) за налоговой период, но при этом в совокупности по таким доходам, полученным за налоговый период от всех налоговых агентов, установленный размер будет превышен, налогоплательщик на основании подпункта 4 пункта 1 статьи 228 НК РФ самостоятельно исчисляет сумму налога, подлежащую уплате в соответствующий бюджет, в порядке, установленном статьей 225 НК, исходя из суммы превышения, с которой налоговыми агентами не был удержан налог, а также представляет в налоговый орган по месту своего учета налоговую декларацию по НДФЛ (форма 3-НДФЛ).

Краткий вывод по пунктам:

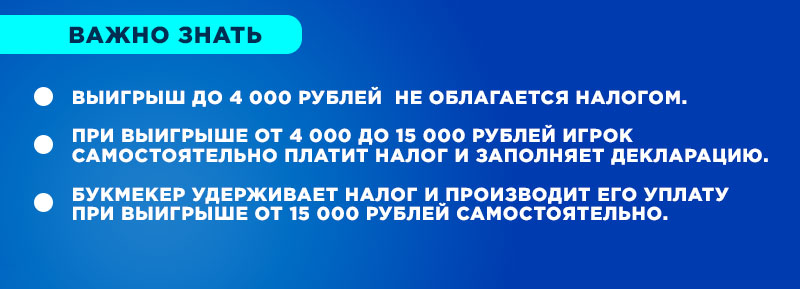

- Выигрыш до 4 000 рублей не облагается налогом.

- При выигрыше от 4 000 до 15 000 рублей игрок самостоятельно платит налог и заполняет декларацию под НДФЛ (форма 3-НДФЛ).

- Букмекер удерживает налог и производит его уплату при выигрыше от 15 000 рублей самостоятельно.

Читайте также: VIP-ставки в букмекерских конторах – у каких букмекеров можно поставить крупные пари?

Где посмотреть, сколько налогов начислено на выигрыши в букмекерской конторе?

Сотрудники Федеральной налоговой службы заявили, что «информацию о выигрышах, выплачиваемых физическим лицам, можно получить у организаторов азартных игр, проводимых в букмекерской конторе».

Беттор должен взять справу о доходах в каждой БК и в каждом ППС, в котором он заключил пари в течение календарного года.

В ФНС отдельно отметили, что служба не будет уведомлять налогоплательщика об НДФЛ с выигрышей в БК. Такие уведомления формируются, например, по транспортному налогу и налогу на недвижимость.

При получении выигрыша, не превышающего 15 000 рублей, физические лица, самостоятельно производят исчисление и уплату НДФЛ исходя из сумм таких выигрышей, а также представляют в налоговый орган налоговую декларацию по НДФЛ (форма 3-НДФЛ). В данном случае уплата НДФЛ на основании налогового уведомления НК РФ не предусмотрена», – сообщили в ФНС.

Когда истекает срок подачи налоговой декларации и куда ее надо подавать?

В Федеральной налоговой службе подчеркнули, что декларацию по форме 3-НДФЛ необходимо подать не позднее 30 апреля.

«При получении дохода в виде выигрыша, не превышающего 15 000 рублей, физические лица самостоятельно производят исчисление и уплату НДФЛ исходя из суммы выигрыша, а также предоставляют в налоговый орган по месту своего учета (месту жительства) налоговую декларацию по НДФЛ (форма 3-НДФЛ) не позднее 30 апреля года, следующего за истекшим налоговым периодом, – уточнили сотрудники Федеральной налоговой службы.

Если в течение календарного года были только крупные выигрыши (15 тысяч и более), надо ли подавать налоговую декларацию?

«Нет. Декларацию необходимо подавать только в том случае, если были выигрыши (снятия средств) на сумму менее 15 тысяч рублей по отдельности», – заявили в Федеральной налоговой службе.

Когда нужно уплатить налоги на выигрыши в букмекерской конторе?

Срок уплаты налога на доходы физических лиц рассчитан до 15 июля.

Сотрудники ФНС отмечают: «Общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная исходя из налоговой декларации уплачивается по месту жительства налогоплательщика в срок не позднее 15 июля года, следующим за истекшим налоговым периодом п.4. ст.288 НК РФ».

Как рассчитывается налог при выигрыше до 15 000 тысяч и более 15 000 тысяч?

В случае выигрышей до 15 000 и более 15 000 рублей НДФЛ рассчитывается по-разному.

- В случае выплаты до 15 000 тысяч игрок платит 13% от суммы выплаты по каждому снятию денег со счета.

- Если налоговым агентом (лицом, платящим налог на выигрыш) выступает букмекерская контора, действует другая система.

Налоговая база по доходам, равным или превышающим 15 000 рублей, в виде выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе, определяется налоговым агентом путем уменьшения суммы выигрыша, полученного при наступлении результата азартной игры, на сумму ставки или интерактивной ставки, служащих условием участия в азартной игре. Сумма НДФЛ в отношении доходов в виде выигрышей, полученных участниками азартных игр, проводимых в букмекерской конторе, исчисляется налоговым агентом отдельно по каждой сумме выигрыша», – уточнили в Федеральной налоговой службе.

Как рассчитать налог при выплате 15 000 рублей и более?

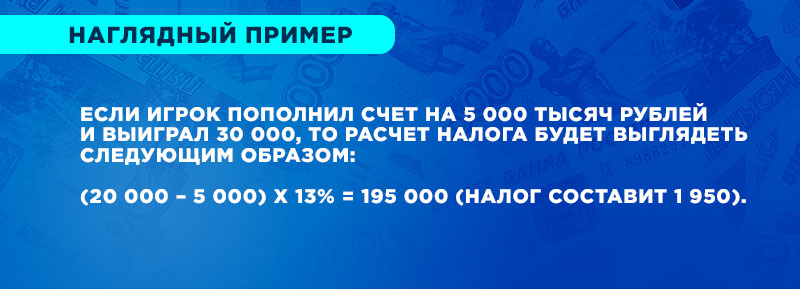

По каждой выплате выигрышей сотрудники букмекерских компаний снижают налоговую базу на сумму одного депозита. Если игрок пополнил счет на 5 000 тысяч рублей и выиграл 30 000, то расчет налога будет выглядеть следующим образом:

(20 000 – 5 000) х 13% = 195 000 (налог составит 1 950).

В Налоговом кодексе отмечается, что «букмекер может уменьшить налогооблагаемую базу при расчете НДФЛ на сумму той ставки, которая стала условием наступлением этого выигрыша».

Например, игрок вносит депозит и заключает определенное количество ставок. Допустим, беттор совершил 10 пари по 1 000 рублей. Одна ставка зашла – и каппер выиграл 30 000 рублей. Игрок заключил выигрышное пари на деньги из той интерактивной ставки, которую ввел в размере 10 000 рублей. Значит, из этого выигрыша вычитается ставка в размере 10 000 рублей.

Какой именно депозит должен учитываться при выплате средств боле 15 000 рублей?

В законодательстве Российской Федерации не прописаны четкие требования о том, какой именно депозит должен учитываться при расчете налогов в том случае, когда НДФЛ платит букмекерская контора.

Игрок может вносить депозиты на разные суммы – 5, 10, 40, 60 тысяч рублей. Никто не может сказать, на какой депозит было заключено выигрышное пари. Букмекерская контора в этом случае может сослаться на то, что «самая большая ставка явилась условием пари». Однако ставок может быть много, а вычитаться может только одна. Вычитать несколько депозитов при одном выигрыше нельзя.

Как выгодно выводить выигрыши с букмекерских контор?

По этому вопросу редакция «Куш в спорте» обратилась за помощью к юристу в сфере азартных игр. Вот какой способ предложил специалист:

Предположим, я юридически подкованный игрок. Если я три раза пополнял депозит в букмекерской конторе, то я буду делать три вывода (в том случае, если каждый из них более 15 тысяч рублей). Мне как клиенту это будет выгоднее, так как в каждом выводе букмекер учтет какую-то ставку, а если выплата будет одна, то вычтена будет только одна ставка, – отметил эксперт.

Сумма депозита оказалась больше суммы выигрыша. Что будет в этой ситуации?

Бывают ситуации, в которых сумма депозита оказывается больше суммы вывода. В таких случаях выплата налогом не облагается.

Представим следующую ситуацию: беттор положил на депозит 40 000 тысяч, сделал несколько ставок и решил вывести 30 000 тысяч рублей. В данном случае сумма ставки составила больше выигрыша. Эти 20 000 тысяч рублей налогом облагаться не будут.

Еще один пример: каппер пополняет баланс на 200, 400 и 5 000 рублей. Игрок заключает ставку, которая принесла ему совокупный выигрыш в размере 20 000 тысяч рублей. Из выигрыша букмекерская контора вычитает 2 000 тысячи рублей в качестве размера ставки. Остается 18 000 тысяч налоговая база, то есть размер НДФЛ составляет 2 340 рублей. Из 20 000 тысяч нужно вычесть 2 340 рублей. Игрок чистыми получает 17 660 рублей, – отметил юрист-консультант.

Может ли букмекер ограничить сумму вывода средств?

Букмекерские компании не имеют права ограничивать сумму вывода средств, даже ссылаясь на внутренние правила.

«Федеральная налоговая служба пресекает такие моменты. Бывали случаи, когда несколько лет назад букмекеры «дробили» суммы выплат. Однако сумму вывода определяет сам игрок. Если беттор хочет вывести со счета 50 тысяч рублей, а сотрудники букмекерских компаний ссылаются на внутренние правила, то они нарушают и ограничивают права их клиента. В таком случае беттор может пожаловаться на действия конторы и привлечь компанию к административной ответственности», – отметил юрист.

Если игрок не выводит средств со счета, возникают ли налоговые обязательства перед государством?

Нет. На личном счете игрока букмекерской компании может быть любой баланс. Деньги на депозите не должны интересовать сотрудников Федеральной налоговой службы.

Учитывается ли проигрыш в одной букмекерской компании для оптимизации налоговой базы с выигрыша в другой?

Не учитывается. Налоги рассчитываются по каждой букмекерской конторе отдельно.

Как платить налоги, если нет гражданства Российской Федерации? И нужно ли их платить?

Ставка для граждан России составляет 13%. Для иностранных лиц – 30%. В Федеральной налоговой службе объясняют: «Чтобы избежать двойного налогообложения игроки российских букмекерских компаний (без гражданства РФ) подлежат налогообложению в том государстве, налоговым резидентом которого является игрок.

Налогообложения доходов физических лиц, а также порядок уплата НДФЛ не зависит от гражданства физического лица – получателя дохода. Как правило, выигрыши, полученные физическим лицом, не являющимся налоговым резидентом Российской Федерации, с учетом положений международных договором об избежании двойного налогообложения, подлежат налогообложению в иностранном государстве, чьим резидентом является данное лицо, – более подробно ответили в Федеральной налоговой службе.

Коротко о размерах налогов:

| До 4 000 рублей | 0% |

| От 4 000 до 15 000 рублей | 13% (игрок подает декларацию и производит оплату самостоятельно) |

| Более 15 000 рублей | 13% (удерживается букмекером) |

Напомним, если сумма вывода меньше суммы депозита, то налогом такая операция не облагается.

Предлагаем посмотреть ролик о налогах на выигрыш в букмекерских конторах:

Что будет, если не платить налог со ставок? Посадят ли в тюрьму?

Если игрок не платит налог со ставок, он нарушает закон. Последствия могут сильно отличаться в зависимости от того, играл ли беттор в легальной букмекерской конторе или офшорной. Лицензированные букмекеры платят налоги, если чистый выигрыш больше 15 000 рублей. А если меньше – это обязанность беттора.

В случае вывода суммы из офшорной (нелегальной) букмекерской компании игрок сильно рискует. Подобные транзакции не нравятся Центробанку, который может заблокировать счет.

Заключение

Редакция «Куш в спорте» ответила на самые популярные вопросы о налогообложении. Мы обратились за помощью к Федеральной налоговой службе и взяли комментарий у юриста, разбирающего в сфере азартных игр. Попытались разъяснить каждый момент и разобрать по полочкам все нюансы и детали.

Как показывают практика и отзывы пользователей с форумов, при уплате налогов у них по-прежнему возникают проблемы. Если у вас остались вопросы – напишите об этом. Попытаемся вместе разобраться в ситуации. А для более точной консультации стоит обратиться к платным юристам – они компетентны в этом вопросе.

Материал создан при участии betteam.pro.

Комментарии 4